Seperti yang kita ketahui, bahwa NPWP merupakan Nomor Pokok Wajib Pajak yang digunakan sebagai identitas bagi wajib pajak, baik orang pribadi maupun badan. Siapa saja yang wajib memiliki NPWPW? Dalam pengertian tersebut sudah cukup jelas bahwa kepemilikan NPWP wajib dimiliki oleh semua orang.

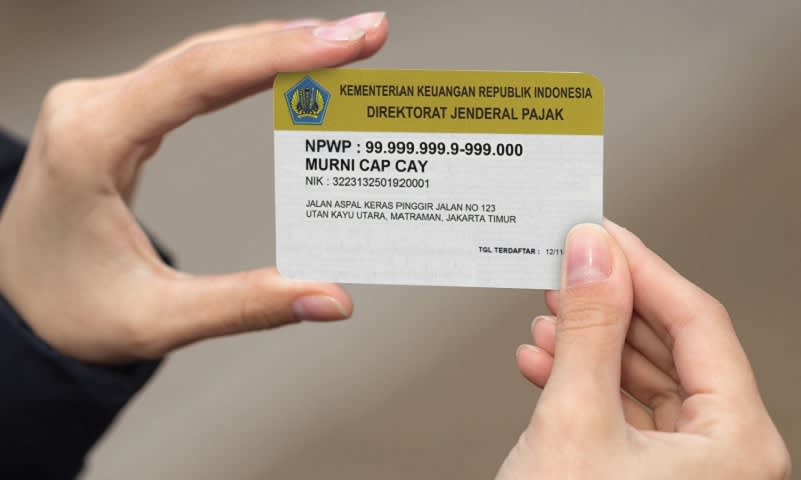

Hal ini tentunya tertuang dalam Peraturan Menteri Keuangan (PMK) Nomor 112/PMK.03/2022 mengenai landasan kebijakan atas integrasi NIK sebagai NPWP format baru. Selain itu juga dalam UU Nomor 7 Tahun 2021 mengenai harmonisasi peraturan perpajakan (UU HPP)

Merujuk dalam Pasal 23A Undang-undang Dasar 1945 yang berbunyi, “Pajak dan Pungutan lain yang bersifat memaksa untuk keperluan negara diatur dengan undang-undang”. Dalam undang-undang tersebut dapat disimpulkan bahwa setiap warga negara Indonesia berkewajiban untuk membayar pajak dan memiliki NPWP sebagai identitas pelaksanaan kewajiban perpajakan atau dengan kata lain seseorang dapat melaksanakan kewajiban perpajakan ketika sudah memiliki NPWP (Nomor Pokok Wajib Pajak).

Namun, jika diteliti lebih dalam, berdasarkan PER-20/PJ/2013 yang wajib memiliki NPWP ialah orang pribadi atau badan yang sudah memenuhi syarat secara subjektif dan objektif sesuai dengan peraturan perpajakan yang berlaku. Setelah itu, wajib pajak diwajibkan untuk memiliki NPWP (Nomor Pokok Wajib Pajak) sebagai syarat dalam melaksanakan kewajiban perpajakan.

Apabila Anda sebagai Wajib Pajak telah memenuhi persyaratan subjektif dan objektif, dapat mengajukan pembuatan NPWP secara langsung ke Kantor Pelayanan Pajak (KPP) tempat Anda terdaftar, atau dapat dilakukan juga secara daring.

Ketentuan mengenai tata cara pendaftaran NPWP telah diatur dalam Peraturan Menteri Keuangan (KMK) Nomor 59/PMK.03/2022 sebagai perubahan atas PMK Nomor 231/PMK.03/2019.

Namun, seperti diketahui saat ini ketentuan mengenai NPWP juga diatur dalam Peraturan Menteri Keuangan (PMK) Nomor 112/PMK.03/2022 yang menjadi landasan kebijakan integrasi NIK dan NPWP sebagai tanda identitas Wajib Pajak format baru. Ketentuan baru ini sebagai bentuk implementasi dari Undang-Undang Nomor 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan (UU HPP).

Sebagai warga Negara Indonesia terdapat kewajiban yang harus dipenuhi tercantum dalam Pasal 23A Undang-undang Dasar 1945 yang berbunyi, “Pajak dan Pungutan lain yang bersifat memaksa untuk keperluan negara diatur dengan undang-undang”. Dalam UUD 1945 tersebut setiap warga Negara wajib membayar pajak ke Negara atau Nomor Pokok Wajib Pajak, yang digunakan sebagai identitas wajib pajak dalam melaksanakan hak dan memenuhi kewajiban perpajakannya. Sehingga dapat disimpulkan bahwa setiap orang yang memiliki kewajiban untuk membayar pajak sudah pasti memiliki NPWP (Nomor Pokok Wajib Pajak) atau bahwa seseorang mulai memiliki kewajiban perpajakan ketika dia sudah memiliki Nomor Pokok Wajib Pajak.

Menurut Per-20/PJ/2013 orang pribadi atau badan, wajib memiliki NPWP (Nomor Pokok Wajib Pajak) apabila dia telah dinyatakan memenuhi persyaratan subjektif dan objektif sesuai dengan ketentuan peraturan perpajakan yang berlaku. Adapun persyaratan subjektif yaitu:

- Orang pribadi yang bertempat tinggal dan berada di Indonesia lebih dari 183 hari dalam jangka waktu 12 bulan, serta orang probadi yang dalam satu tahun pajak berada di Indonesia dan mempunyai niat untuk bertempat tinggal di Indonesia

- Badan yang didirikan atau berkedudukan di Indonesia;

- Warisan yang belum dibagi sebagai satu kesatuan menggantikan yang berhak.

Untuk wajib pajak orang pribadi, wajib memiliki Nomor Pokok Wajib Pajak dan sudah memiliki penghasilan yang pada suatu bulan apabila disetahunkan telah melebihi penghasilan tidak kena pajak(PTKP) besaran (PTKP) Penghasilan Tidak Kena Pajak yang berlaku saat ini yaitu 54 juta rupiah untuk penghasilan dalam jangka waktu setahun atau disetahunkan. Untuk wajib pajak badan, wajib memiliki Nomor Pokok Wajib Pajak apabila badan tersebut di Indonesia. Sedangkan persyaratan objektif yaitu ketika orang pribadi atau badan tersebut memiliki penghasilan.

Kewajiban perpajakan bukan hanya melakukan pembayaran pajak, tetapi melaporkan besaran pajak yang telah dibayarkan merupakan bagian dari melaksanakan kewajiban perpajakan. Perbedaan mendasar kewajiban perpajakan orang pribadi yang telah memiliki Nomor Pokok Wajib Pajak (NPWP) dengan yang belum yaitu, bagi orang pribadi yang telah memiliki Nomor Pokok Wajib Pajak (NPWP) selain diharuskan untuk melakukan pembayaran pajak tapi juga diwajibkan untuk melaporkan besaran pajak yang telah dibayarkan tersebut. Sedangkan untuk orang pribadi yang belum memiliki Nomor Pokok Wajib Pajak (NPWP), tidak diwajibkan untuk melaksakanan pelaporan pajak.

Selain kewajiban tersebut, Nomor Pokok Wajib Pajak (NPWP) juga memiliki banyak manfaat, diantaranya yaitu:

a. Pembayaran pajak lebih rendah

Untuk wajib pajak yang ingin melakukan pembayaran pajak, namun wajib pajak tersebut tidak memiliki Nomor Pokok Wajib Pajak (NPWP) harus membayarkan pajaknya sebesar 20% lebih tinggi dari jumlah pajak yang harusnya dibayarkan.

b. Mengajukan kredit ke Bank

Jika kita ingin mengajukan kredit atau pinjaman ke Bank, baik kredit usaha, kredit kendaraan, kredit rumah dan kredit lainnya, maka kita akan diminta untuk menunukkan NPWP.

c. Syarat untuk membuat SIUP

SIUP adalah Surat Izin Usaha Perdagangan yang wajib dimiliki jika seseorang ingin mendirikan sebuah badan usaha. Surat ini berfungsi untuk membuktikan untuk legalitas atas badan usaha tersebut. Salah satu syarat utama pembuatan SIUP adalah seseorang harus memiliki Nomor Pokok Wajib Pajak (NPWP) sebagai syarat administrasi pembuatan SIUP.

d. Pembuatan rekening koran di Bank

Saat ingin mencetak rekening koran pada bank, setiap nasabah Bank diharuskan untuk memiliki Nomor Pokok Wajib Pajak (NPWP) jika ingin mengajukan permohonan pembuatan rekening Koran Bank.

e. Syarat mengikuti lelang proyek pemerintah

Jika seseorang ingin mengikuti lelang proyek pemerintah di Indonesia diwajibkan untuk memiliki Nomor Pokok Wajib (NPWP) yang telah diatur di dalam peraturan Dirjen Pajak. Hal ini dimaksudkan untuk menjaring wajib pajak lebih banyak lagi.